Лучшие бизнес книги

|

|

|

|

Мне нравится самообольщение рынков в этой точке цикла

Опубликовано: 7 Сентября 2010

С тех пор, как я начал публиковать «Финансовый Армагеддон» [Financial Armageddon] в конце 2006-го года, я часто выступал с резкой критикой некомпетентности и дурачеств высокооплачиваемых «стратегов» с Уолл-стрит [обратите внимание на кавычки]. Многие из этих так называемых экспертов - беспомощные ретрансляторы чужих данных или живущие в башнях из слоновой кости экономисты с развитыми выше среднего коммуникативными навыками. В общем-то, мне кажется, что большинству «звезд» этой игры в прогнозы платят скорее за хорошо подвешенный язык, чем за их способность видеть за деревьями лес во всей его сложности.

Но, как и в каждом обобщении, в этом тоже есть исключения. Удивительно - да, я знаю, что я циничен - малое число тех, кто знает, о чем говорит, имеет что сказать и знает, как превращать свои прозрения в яркую и интересную прозу, были оценены по достоинству. Я говорю в частности об Альберте Эдвардсе, глобальном стратеге номер один на протяжении не знаю уж скольки лет, и его закадычном друге Дилане Грайсе, занявшем общее второе место в Thomson Reuters Extel Survey за 2010-й год, причем оба входят в группу по разработке стратегии Societe Generale.

В своем последнем обзоре в Global Strategy Weekly м-р Эдвардс затрагивает две самые дорогие моему сердцу темы: реальное состояние экономики и вопиющее невежество большинства инвесторов на фондовом рынке [обратите внимание на курсив]:

Нынешняя ситуация напоминает мне середину 2007-го года. Тогда инвесторы были рады поглубже засунуть свои головы в песок и игнорировать тот очевидный факт, что начался Великий спад [The Great Unwind]. Но в августе и сентябре 2007-го года, хотя у мировой экономики уже явно на ходу отваливались колеса, S&P все же сумела приподняться на 15%! Недавняя реакция на данные статистики наводит на мысль, что рынок пребывает в аналогичном состоянии самообмана. Инвесторы на фондовом рынке снова отказываются признать, что их держат за горло так крепко, что скоро они просто потеряют сознание.

Идея, что рынок ценных бумаг что-то там предсказывает, всегда казалась мне смехотворной. За те 25 лет, что я слежу за рынками, мне давно стало ясно, что фондовый рынок скорее реагирует на какие-то события, чем вызывает их. Японский Ледниковый период и особенно американский опыт 1930-х годов показали нам, что в мире, пережившем кризис, рынок ценных бумаг просто следует за экономическим циклом. Поэтому для того, чтобы получить на этом рынке преимущество, нужно пристально следить за опережающими индикаторами. А они дружно предсказывают жесткую посадку или, в лучшем случае, серьезное замедление роста. На мой взгляд мы можем в любой момент скатиться в еще одну глобальную рецессию: все данные четко указывают на это, но, как и Япония в её Ледниковый период, большинство по-прежнему трогательно верит, что нас ждет мягкая посадка. Однако перед тем как сорваться с обрыва навстречу жесткой посадке (или крушению?) мы можем чувствовать себя уверенно, пролетая мимо знака «Мягкая посадка», и дурачить самих себя, считая, что все хорошо.

...

Мне нравится самообольщение рынков в этой точке цикла. Меня поражает, почему инвесторы не могут разглядеть то, что видно так же ясно, как и довольно большой нос на моем лице. В прошлую пятницу мы наблюдали рост фондового рынка из-за того, что августовское увеличение численности штатных работников частных фирм на 67 тысяч человек и пересмотренное в большую сторону июльское повышение на 107 тысяч оказались более масштабными, чем ожидалось. Но, может быть, я что-то пропустил? Когда мы перестали смотреть на общую численность работающих и стали учитывать лишь штатных служащих частных компаний? Тот факт, что правительство сокращает рабочие места, уже не имеет значения? Общеизвестно, что временные работники искажают статистику, но послушайте, почему бы не взглянуть на численность штатных работников несельскохозяйственного сектора? Почему, в самом деле? Потому что данные за последние четыре месяца выглядят заметно слабее, если рассматривать общую численность штатных работников, а не штаты частных фирм (например, 60 тысяч человек против 67 тысяч в августе, 89 тысяч против 107 тысяч в июле, 50 тысяч против 61 тысячи в июне и 21 тысяча против 51 тысячи в мае). Но эти данные, как их не интерпретируй, выглядят удручающе по сравнению с увеличением на 265 тысяч человек в апреле и на 160 тысяч в марте (общая численность штатных работников). Если такой патологически ленивый человек, как я, может найти нужную веб-страницу BLS (Bureau of Labor Statistics - Бюро трудовой занятости), просто перейдя по ссылке BLS, то почему рынок не может? Потому что это плохая новость, вот почему.

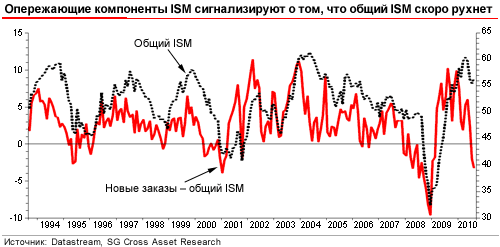

Августовское повышение индекса ISM [Institute for Supply Management - Институт управления снабжением] по промышленности было еще большим сюрпризом. Это поистине абсурдный элемент данных, поскольку он совершенно расходится с региональными индексами ISM, которые выдаются на несколько недель раньше. ISM складывается из опережающих, синхронных и запаздывающих индикаторов. Все опережающие индикаторы - новые заказы, невыполненные заказы и поставки комплектующих изделий - упали и предвещают в будущем дальнейшее серьезное ослабление итогового показателя (смотрите вышеприведенную диаграмму). Именно синхронные и запаздывающие индикаторы - такие, как производство, материальные запасы и занятость - тянули вверх итоговую цифру. Некоторые региональные субкомпоненты (например, рабочая неделя в Philadelphia Fed [индекс деловой активности Федерального резервного банка в Филадельфии]) КРИЧАТ, что рецессии не миновать.

Настоящая причина, почему рынки пошли на прошлой неделе вверх, заключается в том, что они сами себя обогнали. Если не учитывать конца 2008-го года, государственные ценные бумаги взлетели до самой высокой за последнее десятилетие отметки. А среди акционеров AAII [American Association of Individual Investors - Американская ассоциация индивидуальных инвесторов] две недели назад зафиксировала рекордно низкие за всю историю 20% респондентов, ожидающих повышения на фондовых рынках. Эти технические крайности сейчас быстро сойдут на нет, прежде чем возобновится падение курса акций и доходности облигаций.

Источник: http://www.financialarmageddon.com

Другие статьи автора

Майкл Дж. Панцнер

Я не понимал…

Можете называть меня циником, но когда нам говорили это: [Надписи на рисунке: Надежда. Действие. Перемены. Обама'08. Новый старт для местных общин 31 марта 2007]

Я не понимал, что они имеют в виду вот это:

«"Самая дешевая семья Америки": "Мы - надежда и перемены"»

(TODAYshow.com)

Майкл Дж. Панцнер

Строительство будущего?

Если молодежь - наше будущее, то циник мог бы сказать, что следующий пост в «Мэндел об инновации и росте» - «Где молодые выпускники колледжей находят работу: государственная служба» не слишком обнадеживает насчет того, что нас ждет впереди:Майкл Дж. Панцнер

Когда больно всем

Быков по-прежнему избивают экономическим эквивалентом бейсбольной биты - смотрите ниже самый последний пример - и тем не менее они возвращаются за добавкой.Майкл Дж. Панцнер

Мне нравится самообольщение рынков в этой точке цикла

С тех пор, как я начал публиковать «Финансовый Армагеддон» [Financial Armageddon] в конце 2006-го года, я часто выступал с резкой критикой некомпетентности и дурачеств высокооплачиваемых «стратегов» с Уолл-стрит (обратите внимание на кавычки).

Майкл Дж. Панцнер

Cценарий «Свет в конце туннеля» провалился

Я особо выделял новости и другие сообщения, указывавшие на то, что условия жизни на Мэйн-стрит намного хуже, чем представляется вашему среднему обитателю Уолл-стрит. Интересно, кстати, что даже те, кто по видимости извлекает выгоду из нездоровой «бычьей» эйфории...Майкл Дж. Панцнер

Логическое мышление как дефицитный товар

Может быть, так было всегда, но складывается впечатление, что логическое мышление пребывает в наше время в суровом дефиците.

© BestBusinessBooks 2005–2021 © BestBusinessBooks 2005–2021 |

Пишите нам по всем вопросам и предложениям! tel./fax: +7 (911) 266 60 76 |